- Inovasi

- Artikel Aplikasi PCI

- Perdagangan Portofolio

Optmisasi Portfolio melalui Metode PQM (Bagian 2)

Misalkan seorang investor benar-benar siap untuk menerima tingkat risiko yang lebih tinggi untuk meningkatkan laba yang diharapkan dari portfolio. Biarkan deviasi standar yang dapat diterima maksimum untuk kembalinya portfolio menjadi 2,5%. Kami akan melakukan prosedur optimasi koefisien berat untuk mencari keuntungan maksimum dari portfolio dengan pembatasan tambahan pada standar deviasi (tidak boleh melebihi 2,5%)

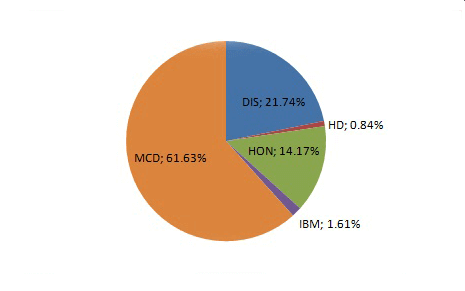

Solusinya membawa kita untuk komposisi P3 berikut: saham MCD sekali lagi mendapat bobot terbesar (61,63%). Kemudian DIES (21,74%), HON (14,17%), IBM (1,61%), dan HD (0,84%) yang bobotnya berkisar turun. Saham KO mendapat bobot nol dan tidak termasuk dalam portfolio P3.

Diagram 2: P3 portfolio structure

Hasilnya, portofolio P3, dibentuk untuk memaksimalkan pengembalian yang diharapkan di bawah kondisi tidak melebihi tingkat standar deviasi 2,55, memberi kembali bulanan yang diharapkan dari 0,65% dan rasio Sharpe dari 0,26.

| Tabel 4: Realisasi pengembalian, deviasi standar, rasio Sharpe dari portfolio P1, P2, dan P3 |

| P1 | Р2 | Р3 | |

| Realisasi Pengembalian | 0.49% | 0.24% | 0.40% |

| StDev | 4.25% | 5.73% | 4.51% |

| Rasio Sharpe | 0.11 | 0.04 | 0.09 |

Melalui PCI alat mari kita membangun grafik yang mencerminkan dinamika portofolio P3, termasuk lima aset dengan bobot yang sesuai di bagian dasar, dan Dow Jones Industrial Average index di bagian penawaran.

Chart 3: Portfolio, maximizing return in relation to the index Dow Jones

Kita dapat seperti sebelumnya mengikuti struktur yang berkembang. Pertumbuhan selama periode yang diamati seluruhnya datang untuk menjadi lebih besar daripada dalam kasus P2, namun fluktuasi selama krisis terlihat lebih signifikan - akibat langsung dari peningkatan risiko yang diizinkan.

Untuk membuat gambar lengkap, marilah kita juga membangun portfolio untuk investor yang ingin secara maksimal menyingkirkan risiko dengan melakukan diversifikasi. Untuk melakukan itu, kita akan mengambil jalan untuk prosedur optimasi bobot dari aset yang tersedia dan untuk mencari nilai minimum dari standar deviasi. portfolio P4 ditandai dengan set bobot berikut:

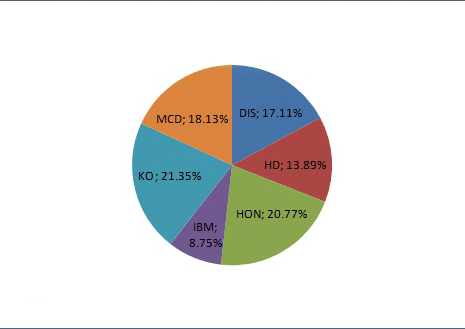

Diagram 3: P4 portfolio structure

Diagram menunjukkan bahwa saat ini koefisien berat terbesar jatuh pada saham KO (21,35%), bagaimanapun itu adalah aset yang kami dapatkan sebagai standar deviasi terkecil dari data input. Kemudian HON (20,77%), MCD (18,13%), DIS (17,11%), HD (13,89%) dan IBM (8,75%) yang berkisar dalam urutan bobot. Portfolio yang ditandai dengan pengembalian yang diharapkan dari 0,45%, standar deviasi 1,60% dan rasio Sharpe 0.28.

| Tabel 5: Realisasi pengembalian, deviasi standar, rasio Sharpe dari portfolio P1, P2, P3, dan P4 |

| P1 | Р2 | Р3 | Р3 | |

| Realisasi Pengembalian | 0.46% | 0.52% | 0.65% | 0.45% |

| StDev | 1.74% | 1.72% | 2.50% | 1.60% |

| Rasio Sharpe | 0.26 | 0.30 | 0.26 | 0.28 |

Perngakat PCI sekali lagi akan membantu dalam membangun bagan portfolio dan memperkirakan perilaku dalam kaitannya dengan indeks Dow Jones Industrial Average pada periode waktu pemeriksaan.

Chart 4: Portfolio, minimizing standard deviation in relation to the Index Dow Jones

Sungguh menakjubkan bagaimana tenang perilaku portfolio P4 terlihat. Meskipun pertumbuhan mutlak selama seluruh periode lebih rendah dari dalam kasus portfolio yang terbentuk sebelumnya, relatif kisaran sempit fluktuasi, mencerminkan volatilitas yang lebih rendah, memiliki kelebihan.

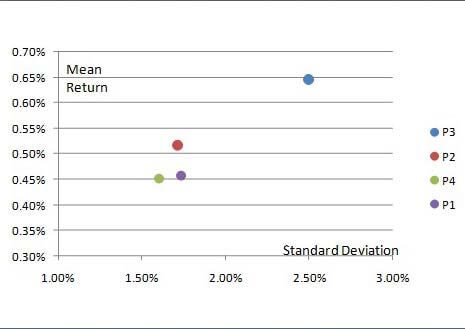

Jika kita merencanakan keempat portofolio (Р1, Р2, Р3, Р4), di koordinat risiko dan kembali kita bisa memastikan hanya portofolio P2 (rasio Sharpe maksimum) lebih disukai untuk "mengacak" portofolio P1, karena posisinya (semakin tinggi di sektor kiri yang relatif terhadap P1) menunjukkan hasil yang lebih tinggi dan standar deviasi yang lebih rendah.

Chart 5: Risk-return profiles of portfolios p1, p2, p3, p4

Pilihan antara portofolio P2, P3, dan P4 akan tergantung pada preferensi tiap-tiap investor dan pembatasan. Jika seorang investor siap untuk menerima tingkat risiko yang relatif tinggi pilihannya mungkin akan beralih ke portofolio P3 dengan pengembalian yang diharapkan tertinggi (di antara pilihan yang dianggap). Jika seorang investor ingin meminimalkan risiko, pilihannya mungkin portfolio P4, memiliki standar deviasi terendah (di antara pilihan yang dianggap). Kami akan memanggil portofolio P2 yang seimbang, memiliki keuntungan terbaik per unit risiko.

Grafik, dibangun melalui metode PQM dan alat PCI, secara visual mengkonfirmasi peluang menerapkan prinsip-prinsip teori portfolio kontemporer. Berdasarkan estimasi kuantitatif risiko, pengembalian dan kovarians dari berbagai aset, kami telah menemukan berbagai portfolio "sukses", yang telah secara sistematis mengalahkan pasar selama beberapa tahun terakhir dan juga telah bertemu banyak preferensi investasi. Analisis kami didasarkan hanya pada tujuh aset (6 saham + indeks) dari kelas yang sama dari instrumen keuangan. Potensi keuntungan dari diversifikasi dapat jauh meningkat, jika kita menambahkan kelas aset lainnya ke dalam analisis, akan memiliki korelasi rendah atau negatif satu sama lain. Sulit untuk dibayangkan apa jenis peluang yang akan Anda dapatkan dalam kasus itu untuk menerapkan metode PQM untuk analisis pasar dan trading.

Lihat bagian awal artikel "Optimsasi StrukturPortfolio melalui Metode PQM (bagian 1)"

Artikel sebelumnya

- 4 Prinsip dasar Teori Dow: melayani para investor

- Spread berdasarkan portfolio berjangka kontinyu

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S & P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Baik" dan "Buruk"

- Optimisasi Portfolio melalui Metode PQM (Bagian 1)

- Pembuatan Portfolio Saham | Analisis Portfolio Saham – Portfolio Quoting Method PQM