- Inovasi

- Artikel Aplikasi PCI

- Perdagangan Portofolio

Optimisasi Portfolio melalui Metode PQM (Bagian 1)

Mencari struktur optimal aset dalam portofolio adalah, dengan segala cara, bukan masalah sederhana. Di satu sisi, banyak tergantung pada parameter aset, termasuk dalam portofolio dan di sisi lain, pada preferensi individu investor dan pembatasan. Namun, teori dan analisis baru dan metode trading keuangan modern jauh menyederhanakan proses tersebut.

Portfolio Quoting Method dapat menjadi contoh implementasi teori portfolio modern, yang memungkinkan membangun dan menganalisis berbagai variasi portfolio, yang dibuat dari berbagai aset. Dan nilai kemampuan analisis terletak tidak hanya pada mengikuti perubahan harga mutlak portfolio tetapi juga dalam mempelajari perilaku portfolio dalam kaitannya dengan seluruh pasar atau, misalnya, untuk portfolio alternatif, yang memungkinkan pengambilan keputusan investasi pada waktu yang tepat. Hasil dari penerapan metode menciptakan unit keuangan baru - instrumen komposit (dengan nama teknis PCI – personal composite instrument).

Pada artikel ini kita akan fokus pada satu set 6 Saham AS, yang pada pandangan pertama telah menunjukkan hasil yang relatif baik dalam beberapa tahun terakhir. Melalui metode GeWorko kami telah membangun portfolio, menunjukkan pertumbuhan yang cukup besar dalam masa pasca-krisis. Pilihan (dengan bobot acak yang sesuai) terdiri dari:

- Walt Disney Company (DIS – 20%)

- Home Depot Inc. (HD – 20%)

- Honeywell International Inc. (HON – 15%)

- International Business Machines Corporation (IBM – 15%)

- Coca-Cola Company (KO – 10%)

- McDonald’s Corporation (MCD – 20%)

Saat membandingkan dinamika portfolio dengan pasar (Dow Jones Indeks Industrial Average secara kondisional ada untuk pasar dan mencakup semua saham yang terdaftar) ternyata portfolio telah sistematis mengalahkan indeks sebelum krisis, selama krisis dan pada periode pemulihan. Grafik PCI, terbentuk dalam hitungan detik, berhasil menggambarkan perilaku portfolio dalam kaitannya dengan indeks:

Chart 1: Portfolio against index Dow Jones

Terlepas dari pilihan acak bobot yang cukup berhasil dalam portofolio, kita belum tahu apakah itu optimal, yaitu jika koefisien bobot lainnya ada di sana, memberikan risiko yang lebih rendah pada tingkat pengembalian yang sama, atau lebih tinggi kembali pada tingkat risiko yang sama. Jika kita berhasil menemukan portfolio seperti itu pasti akan lebih disukai untuk investor yang rasional daripada portfolio dengan koefisien bobot acak. Namun, menentukan optimalitas portfolio untuk investor, seperti yang telah disebutkan di atas, akan tergantung pada preferensi individu dan pembatasan. Tanpa persyaratan konkrit untuk profil pengembalian-risiko portfolio kita tidak bisa tahu jika, misalnya, portfolio dengan pengembalian yang lebih tinggi, tetapi juga dengan tingkat risiko yang lebih tinggi yang lebih disukai untuk investor daripada yang primer. Dalam hal ini, untuk tujuan analisis, portfolio optimal akan dianggap memiliki pengembalian maksimum per unit risiko. Indeks yang dikenal sebagai rasio Sharpe.

Berbeda dengan versi tradisional, yang menunjukkan hubungan premi risiko atas tingkat bebas risiko untuk deviasi standar, kita akan memaksimalkan hubungan pengembalian portfolio ke portofolio standar deviasi, tanpa menyesuaikan untuk tingkat bebas risiko. Penyederhanaan yang tidak memengaruhi kesimpulan, yang akan memungkinkan membandingkan efektivitas portofolio investasi alternatif.

Pada awalnya, mari kita kembali ke portfolio utama yang diberi bobot secara acak dan menentukan parameter risiko dan pengembalian. Analisis portfolio akan didasarkan pada data bulanan dari penutupan harga saham di enam sampel Januari 2005 - April 2013. Karena tujuan awal adalah untuk membandingkan dinamika portfolio dengan indeks (pasar), kami telah memutuskan untuk menerapkan sedikit pendekatan non-standar dan menyesuaikan harga penutupan bulanan saham, membagi mereka sesuai dengan nilai indeks. Atas dasar pengembalian logaritmik, kita telah menghitung rata-rata return dan standar deviasi dari pengembalian selama enam baris data. Hasil perhitungan disajikan dalam tabel di bawah:

Tabel 1: Realisasi pengembalian, deviasi standar, dan rasio Sharpe dari enam baris data

| DIS | HD | HON | IBM | KO | MCD | |

| Realisasi Pengembalian | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% |

| Rasio Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 |

Ternyata pengembalian rata-rata bulanan (dibandingkan dengan indeks) terbesar (0,77%) telah ditunjukkan oleh saham MCD, yang terkecil - oleh saham HD (0,24%). Standar deviasi terkecil telah ditunjukkan oleh saham KO (3,95%), yang terbesar – oleh saham HD (5,73%). Selain itu, kami telah menghitung versi sederhana dari rasio Sharpe, yang menunjukkan hubungan pengembalian aset hingga risiko. Saham MCD memiliki koefisien tertinggi (0,19), menunjukkan rasio terbaik pengembalian per unit risiko. Fakta ini memungkinkan kita untuk menganggap bahwa saham MCD-lah yang akan menunjukkan koefisien bobot tertinggi dalam portfolio "optimal". Untuk melanjutkan analisis, kami juga akan perlu mengetahui bagaimana aset tersebut saling berkaitan - kovarians koefisien akan digunakan. Kovarians matriks dihitung pada sampel yang sama dari data bulanan.

Setelah semua parameter input yang diperlukan dan mengandaikan bahwa nilai yang diperoleh dari pengembalian dan deviasi standar untuk enam saham menjadi perkiraan terbaik dari pengembalian yang diharapkan dan risiko, kita dapat mulai membentuk portfolio. Ingat bahwa data input telah disesuaikan dengan nilai indeks. Itulah sebabnya portfolio yang harus kita peroleh akan mencerminkan perilaku dalam kaitannya dengan pasar.

Portofolio pertama (P1) akan menjadi titik awal untuk mencari kombinasi yang lebih sukses dari aset. Ini adalah portofolio dengan koefisien berat acak; grafik harga telah disajikan di awal. Dengan mengetahui parameter risiko dan pengembalian enam saham, termasuk dalam portofolio, bobot dan matriks kovarians, kita dapat menghitung pengembalian rata-rata bulanan dari portfolio dan standar deviasi. Sangat mudah untuk melihat bahwa dengan cara menggabungkan aset kami telah mencapai pengurangan yang signifikan dari risiko. Standar deviasi portfolio P1 hanya 1,74% dan pengembalian adalah - 0,46%:

Tabel 2: Realisasi pengembalian, deviasi standar, dan rasio Sharpe sehubungan dengan portfolio P1

| DIS | HD | HON | IBM | KO | MCD | P1 | |

| Realisasi Pengembalian | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% |

| Rasio Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 |

Selain itu, dibandingkan dengan salah satu dari enam saham, portfolio memiliki pengembalian yang lebih tinggi per unit risiko, terbukti dari rasio Sharpe (0,26), yang pada akhirnya akan menentukan efektivitas portfolio.

Sekarang, dengan mengetahui fitur portfolio acak, kita dapat mulai mencari kombinasi seperti aset, yang terbaik akan sesuai dengan preferensi dan pembatasan kami. Karena telah disebutkan, kami telah memilih rasio Sharpe sebagai kriteria dasar optimalitas. Untuk mengubah bobot dari enam saham yang membentuk portfolio, kita harus menemukan kombinasi tersebut, yang akan sesuai dengan kemungkinan rasio pengembalian tertinggi dengan risiko. Satu-satunya kondisi optimasi yang kita tentukan adalah bahwa koefisien bobot tidak boleh kurang dari nol, dan jumlah mereka harus sama dengan 100%, sehingga untuk mempertahankan kesempatan membandingkan portofolio.

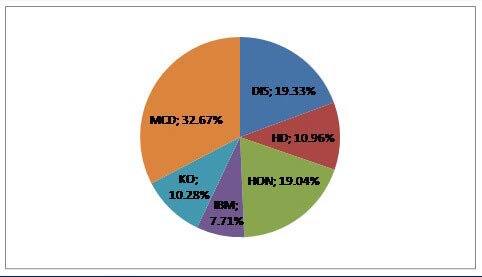

Solusinya membawa kita ke komposisi portofolio sebagai berikut: seperti yang kita harapkan, saham MCD sudah mendapat bobot terbesar (32,67%), karena mereka memiliki rasio Sharpe tertinggi. Kemudian datang saham berikutnya dengan bobot menurun: DIS (19,33%), HON (19,04%), HD (10,96%), KO (10,28%) dan IBM (7,71%):

Diagram 1: P2 portfolio structure

Hasilnya, portfolio (P2), diperoleh dengan mengubah bobot untuk memaksimalkan rasio Sharpe, menunjukkan kinerja yang jelas lebih baik dari portfolio dengan koefisien berat random (P1):

Tabel 3: Realisasi pengembalian, deviasi standar, dan rasio Sharpe sehubungan dengan portfolio P1 dan P2

| DIS | HD | HON | IBM | KO | MCD | P1 | P2 | |

| Realisasi Pengembalian | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% | 0.52% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% | 1.72% |

| Rasio Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 | 0.30 |

Rasio Sharpe yang dimaksimalkan adalah 0,3 untuk P2. Nilai ini lebih tinggi dari rasio P1 (0,26) dan untuk masing-masing saham. Selain itu, kedua parameter pengembalian (0,52%) dan standar deviasi (1,72%) secara ketat lebih baik. Kesimpulannya adalah bahwa portfolio, yang dibentuk oleh maksimalisasi rasio Sharpe, selalu lebih disukai untuk investor yang rasional (mari kita ingat asumsi analisis kami bahwa risiko realisasi dan pengembalian asalah estimasi terbaik mereka).

Dengan modul PCI kita dapat membangun portfolio "optimal", memasuki koefisien bobot yang diperoleh untuk enam saham di Penawaran dan harga terhadap portfolio dengan nilai yang sama, yang terdiri dari hanya Dow Jones Industrial average index (lihat grafik).

Chart 2: Portfolio, maximizing Sharpe Ratio in relation to the Index Dow Jones

Seperti dalam kasus sebelumnya dengan portfolio P1 “acak”, kita mendapatkan struktur, yang tumbuh permanen dalam 7 tahun terakhir, dengan volatilitas yang meningkat jauh pada saat gejolak ekonomi.

Namun, kami menekankan bahwa portfolio optimal hanya untuk kita, karena kita telah memilih rasio Sharpe sebagai kriteria dasar optimalitas. Kami hanya dapat mengkonfirmasi bahwa dengan parameter masukan yang ada, tidak ada portfolio lainnya yang akan memungkinkan mencapai hasil yang lebih tinggi (>0,52%) untuk tingkat risiko tertentu (1,72%) dan juga tidak ada portfolio yang kurang berisiko (1,72%) untuk profitabilitas yang diberikan (0,52%). Namun, ada kemungkinan bahwa investor siap dan memiliki kemampuan obyektif untuk menerima risiko yang lebih tinggi sehingga mencapai tingkat pengembalian yang lebih tinggi atau hanya sebaliknya, investor berusaha untuk mendapatkan risiko portfolio serendah mungkin.

Lanjutkan membaca di "Optimisasi Struktur Portfolio melalui Metode PQM (bagian 2)"

Artikel sebelumnya

- 4 Prinsip dasar Teori Dow: melayani para investor

- Spread berdasarkan portfolio berjangka kontinyu

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S & P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Baik" dan "Buruk"

- Optmisasi Portfolio melalui Metode PQM (Bagian 2)

- Pembuatan Portfolio Saham | Analisis Portfolio Saham – Portfolio Quoting Method PQM