- Inovasi

- Artikel Aplikasi PCI

- Perdagangan Portofolio

Diversifikasi Risiko | Pengurangan Risiko – Portfolio Quoting Method

Teori portofolio modern menunjukkan manfaat yang signifikan dari diversifikasi. Menggunakan perangkat Portfolio Quoting Method kami ingin menunjukkan bagaimana sebenarnya sebuah keuntungan investor dari diversifikasi. Untuk contoh ini, kita telah memilih dua sekuritas terkenal yang termasuk dalam indeks Dow Jones Industrial Average.

Lebih tepatnya kami telah memilih saham dari McDonald (MCD) dan Altria Group (KO) dan telah meneliti perilaku mereka selama 4 tahun terakhir. Untuk tujuan ini harga penutupan telah digunakan selama 50 bulan terakhir.

Koefisien korelasi dihitung untuk dua saham atas dasar pengembalian bertahap mereka 0.53, membenarkan bahwa konstruksi portfolio dapat mengurangi risiko. Pada saat yang sama kita telah menghitung perkiraan rata-rata tahunan pengembalian dan deviasi standar untuk dua sekuritas. Nilai-nilai ini diberikan dalam tabel:

| MCD | KO | |

| Rata-rata pengembalian tahunan | 13.7% | 16.3% |

| Deviasi Standar Tahunan | 14.0% | 15.2% |

Dilihat dari perkiraan kami, dapat disimpulkan bahwa saham Altria Group (KO) dalam periode pasca-krisis lebih berisiko daripada (MCD) saham McDonald. Hal ini tercermin dalam standar deviasi pengembalian yang lebih tinggi dari Altria Group (KO). Namun, sebagai kompensasi untuk risiko yang lebih tinggi, pengembalian tahunan rata-rata Altria Group (KO) juga lebih tinggi.

Jika kita menganggap bahwa risiko realisasi dan pengembalian merupakan perkiraan yang baik dari risiko masa depan dan pengembalian, dan bahwa hanya satu keamanan dapat dipilih untuk investasi, kita menghadapi masalah umum yaitu pilihan: menerima tingkat yang lebih tinggi dari risiko, berharap untuk hasil yang lebih tinggi, atau menerima pengembalian yang lebih rendah dengan risiko lebih kecil. Pertanyaan ini sering tergantung pada preferensi masing-masing investor, kebutuhan investasi dan kendala.

Akan tetapi, teori portfolio menegaskan bahwa risiko dapat dikurangi melalui diversifikasi. Untuk mengkonfirmasi hal ini, kita akan menciptakan portfolio dari dua saham dengan bantuan metode GeWorko. Misalkan anggaran kami adalah $ 2.000. Pada harga saat ini kita berinvestasi 1000 USD saham USD McDonald (MCD) dan sisa 1000 USD digunakan untuk membeli saham Altria Group (KO). Dengan asumsi bahwa jumlah saham adalah nilai yang berkelanjutan, kita mendapatkan portfolio yang terdiri jika 10.18 (MCD harga 98,24 USD) dan 24,93 (KO harga 40,12 USD) untuk saham pertama dan kedua perusahaan, masing-masing.

Serta harga kedua sekuritas, nilai portofolio telah terutama tumbuh selama empat tahun terakhir: jelas dari grafik. Tapi untuk membandingkan parameter risiko dan pengembalian portfolio dengan parameter yang sama dari masing-masing sekuritas, mari kita menghitung rata-rata pengembalian tahunan dan standar deviasi. Nilai-nilai disajikan pada tabel di bawah:

| MCD | KO | Portfolio | |

| Rata-rata pengembalian tahunan | 13.7% | 16.3% | 14.7% |

| Deviasi Standar Tahunan | 14.0% | 15.2% | 12.8% |

Pengembalian tahunan rata-rata realisasi portfolio adalah 14,7%, lebih rendah dari pengembalian Altria Group (KO), tetapi lebih tinggi dari McDonald (MCD). Pada saat yang sama, kami mampu mencapai standar deviasi yang lebih rendah. Standar deviasi tahunan portfolio adalah 12,8%, meskipun untuk kedua sekuritas secara terpisah itu lebih tinggi. Mengurangi risiko adalah karena fakta bahwa dua saham tidak benar-benar berkorelasi. Juga mencatat bahwa pengembalian portfolio tidak sama dengan nilai rata-rata pengembalian dari dua saham, sebagai bobot yang sama untuk saham dalam portofolio dijamin hanya untuk pengamatan terakhir, dengan harga yang digunakan untuk menghitung jumlah pertama dan kedua saham dalam portfolio 2000 USD.

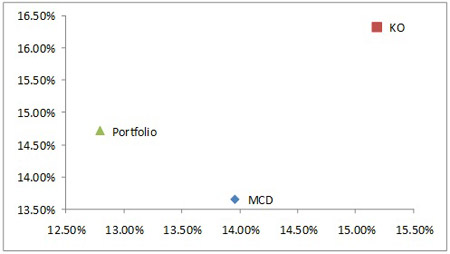

Persebaran plot dari risiko realisasi dan pengembalian memungkinkan pengaturan dua saham dan portfolio pada bidang yang sama untuk membandingkan parameter mereka (y-axis: berarti pengembalian tahunan; sumbu x: deviasi standar):

Kita dapat mengatakan satu hal dengan pasti: jika nilai pengembalian yang dihitung dan deviasi standar merupakan perkiraan yang baik dari keuntungan masa mendatang dan standar deviasi - investor yang rasional akan memilih portfolio yang dibuat untuk saham McDonald (MCD) - portfolio memiliki risiko yang lebih baik profil -pengembalian. Pilihan antara portfolio dan saham Altria Group (KO) akan tergantung pada preferensi dan kendala masing-masing. Mari kita lihat nilai portfolio $ 2.000 dan dua grafik retrospektif $ 2.000 yang diinvestasikan hari ini di saham McDonald (MCD) dan Altria Group (KO) secara terpisah:

Portfolio

McDonald’s (MCD)

Altria Group (KO)

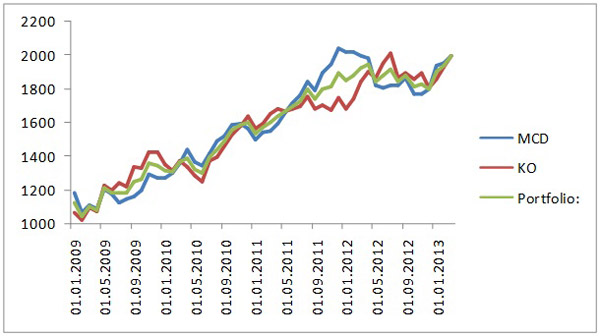

Grafik visual juga menegaskan bahwa kurva pertumbuhan nilai retrospektif dari portfolio adalah halus, mencerminkan volatilitas yang lebih rendah dibandingkan dengan dua saham. Untuk menambahkan, dalam 4 tahun terakhir penurunan yang paling signifikan dalam nilai saham Altria Group (KO), surat berharga lebih stabil dalam analisis kami, berjumlah sekitar 14,5%. Indikator yang sama untuk saham dari McDonald (MCD) adalah sekitar 12,5%. Pada saat yang sama, penurunan terbesar dalam nilai portfolio selama setidaknya periode "menguntungkan" hanya sekitar 10%.

Pada contoh dua sekuritas itu, kami yakin bahwa pembuatan portfolio benar-benar memberikan keuntungan besar dalam bentuk pengurangan risiko. Portfolio yang dihasilkan ditandai dengan deviasi standar yang lebih rendah dari pengembalian secara terpisah dari setiap aset yang termasuk dalam portfolio. Asumsi ini dikonfirmasi baik oleh perhitungan kuantitatif maupun analisis grafik, diperoleh dengan menggunakan metode GeWorko. Jika Anda menempatkan grafik dari nilai-nilai tiga alternatif investasi (portfolio yang dibangun, investasi di saham Altria Group (KO), dan investasi di saham McDonald (MCD)) bersama-sama, Anda akan mendapatkan gambar sebagai berikut:

Dinamika portfolio merupakan rata-rata antara dinamika investasi di masing-masing sekuritas: kurva portfolio yang lebih "halus" mencerminkan manfaat dari diversifikasi. Metode GeWorko memungkinkan Anda untuk membangun portofolio berjumlah tak terbatas tersebut dan mencari kombinasi yang paling tepat dari risiko dan pengembalian, yang pada akhirnya akan bergantung pada kebutuhan dan kendala masing-masing investor.

Artikel sebelumnya

- 4 Prinsip dasar Teori Dow: melayani para investor

- Spread berdasarkan portfolio berjangka kontinyu

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S & P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Baik" dan "Buruk"

- Optmisasi Portfolio melalui Metode PQM (Bagian 2)

- Optimisasi Portfolio melalui Metode PQM (Bagian 1)